こんにちは、けんぞーです。

ニュージーランドで働く場合、税金について正しく理解しておくことが非常に重要です。

ニュージーランドでは仕事を掛け持ちすると損って聞いたけど本当?

結論:「損をする場合もある」です。

しかし一概に”必ず損”というわけではありません。この記事ではそれらを含めて、ニュージーランドの税金制度を詳しく解説しています。

日本の税制とは異なる部分が多いため、納税義務や手続きの流れを知ることで、トラブルを防ぎましょう!

- ニュージーランドでかかる税金

- ニュージーランドの所得税制度

- セカンドジョブ(掛け持ち)に対する税率

ニュージーランドの税金の基本

ニュージーランドでは、基本的には以下の2つの税金のみが関係してきます。

- 所得税(Income Tax)

給与や事業収入に対して課される税金。PAYE(Pay As You Earn)といって基本的に給料から天引きされる。 - 消費税(GST: Goods and Services Tax)

日本と同じような消費税。商品やサービスを購入する際にかかる税金

日本と違って以下のもの基本的にはありません。

- 相続税

- 地方税や州税などのいわゆる住民税

- 所得税以外の給与税

- 社会保障(税)

PAYEとは?

PAYE(Pay As You Earn)は、雇用主が従業員の給与から所得税を差し引いてIRD(ニュージーランド税務署)に納める仕組みです。同時にACC(労災のようなもの)も一定額徴収されます。

これらはいわゆる天引きで、日本の「源泉徴収制度」に似ています。

- 所得税

- ACC(労災のようなもので、一律$100につき$1.6 → つまり1.6%)

→ これらが各給与支払いごとに一定額徴収される

ACCとは

- 日本でいう労災のような制度で、Accident Compensation Corporation による補償制度。

- 雇用者・自営業者が支払う保険料で、労働中のケガに対する補償制度を支える。

- 雇用者が給料から差し引く形で徴収される。

- 税ではないが、所得税と一緒に天引きされるため、税と同様に扱われがち。

レストランでの勤務中に包丁で指を切ってしまい、病院で縫合処置を受けた。

→ 治療費の一部がACCによりカバーされる

Tax Return(タックスリターン)

日本の「確定申告」にあたるものです。

基本的には、雇用主が給与支払いの際に年収を概算し、見合った割合の所得税をIRDにPAYEの形で納めます。

しかし、1年間で働いた期間が短かったり、税率が合っていなかったりすると――

▶ 税金を払いすぎている場合があります!

そんなときに「タックスリターン(Tax Return)」です。

簡単に言うと、払いすぎた税金をIRDから返金してもらう手続きです。

税年度末に前年度にPAYEで収めた税金を見直し、税金を払い過ぎていた場合には返還、足りていないときには追徴されます。

IRDナンバーがあれば特にやることはなし。

ニュージーランドではIsland Revenue Department、通称IRDが税金関係を個別識別番号:IRDナンバーで管理しています。

そのため、自営業などでない限り、特に何かをする必要はなく、基本的に給料から税金は天引きされ、税年度末に、それまでに税金を支払いすぎていた場合には還元、追加で収める必要がある場合は追徴が行われます。

ニュージーランドに到着したらまずはこのIRDナンバーを取得しましょう!

- 雇用主が給与支払い時に税金を自動で差し引く

- 従業員は基本的に確定申告不要

- 適切なタックスコードを設定することが重要

実際のタックスリターン通知

以下の画像のように税年度が終わると、6月上旬ごろにIRDからレターが送られてきます。

そこに税計算の結果が記されていて、税金の過払いがある場合は「You have a refund of $○○」返還の記載が、未払いの税金がある場合は「You have tax to pay of $○○」という記載がされます。

ワーキングホリデーの場合はほとんどのケースで還元があるので、なにもしなくても登録してある銀行口座に過払い分が振り込まれます。

ニュージーランドの所得税率と日本との比較

ニュージーランドの所得税率

ニュージーランドの所得税は日本と同じく累進課税方式が採用されていて、収入が多いほど税率が高くなります。

以下が現在の税率で、2025年4月1日からそれまでと税率が変更され、よりシンプルになりました。

| 年間所得(NZD) | 税率 |

|---|---|

| 0〜$15,600 | 10.5% |

| $15,601〜$53,500 | 17.5% |

| $53,501〜$78,100 | 30% |

| $78,101〜$180,000 | 33% |

| $180,001〜 | 39% |

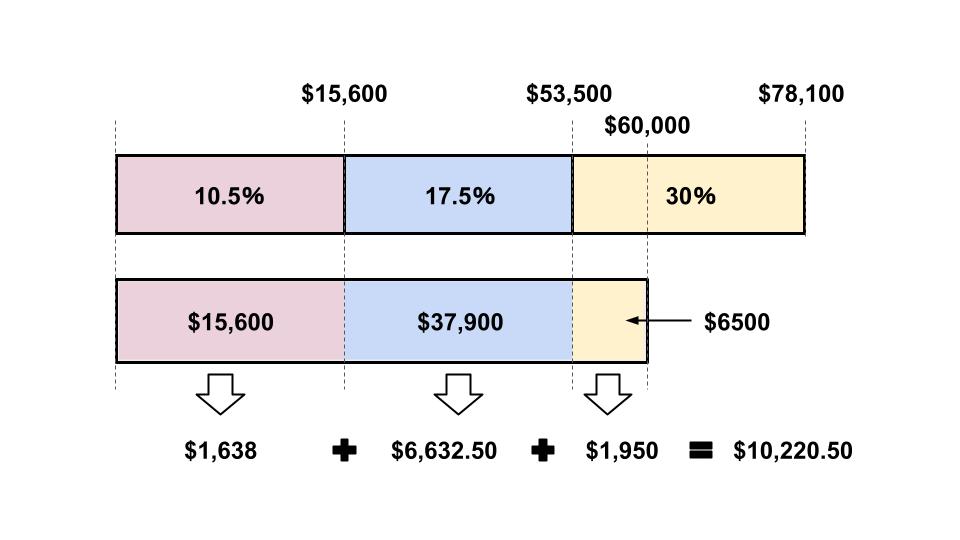

例:年収 $60,000 の場合 (月収$5,000)

$15,600までの収入に10.5%、$15,600 〜 $53,500までの収入に17.5%、$53.500 〜 $78,100までの収入に30%の所得税がかかります。

上の図のように$60,000の収入があった場合には合計$10,220.50の所得税がかかることになります。

日本の所得税率との比較

日本の所得税も同じく累進課税で、一見低く見えますが、日本では住民税10%がかかるので、相対的に見てほぼ同じといえます。

それに比べると、ニュージーランドの税率は比較的高めですが、ニュージーランドには住民税がないため、シンプルな税制になっています。

日本の税率

| 課税される所得金額($NZD換算) | 税率 | 控除額($NZD換算) |

|---|---|---|

| $11 〜 $22,148 | 5% | $0 |

| $22,149 〜 $37,489 | 10% | $1,108 |

| $37,500 〜 $78,920 | 20% | $4,858 |

| $78,921 〜 $102,261 | 23% | $7,227 |

| $102,262 〜 $204,534 | 33% | $17,455 |

| $204,535 〜 $454,534 | 40% | $31,773 |

| $454,535 以上 | 45% | $54,500 |

※1NZD = 88JPYで計算

税率シミュレーション

ニュージーランドで以下の条件下で働いた時の、額面所得と手取り所得について見ていきます。

- 最低時給: $23.50(2025年4月以降の最低賃金)

- 労働時間: 週5日 × 8時間 = 40時間

- 年間勤務週数: 52週

※簡単のため祝日手当や年次休暇は除く

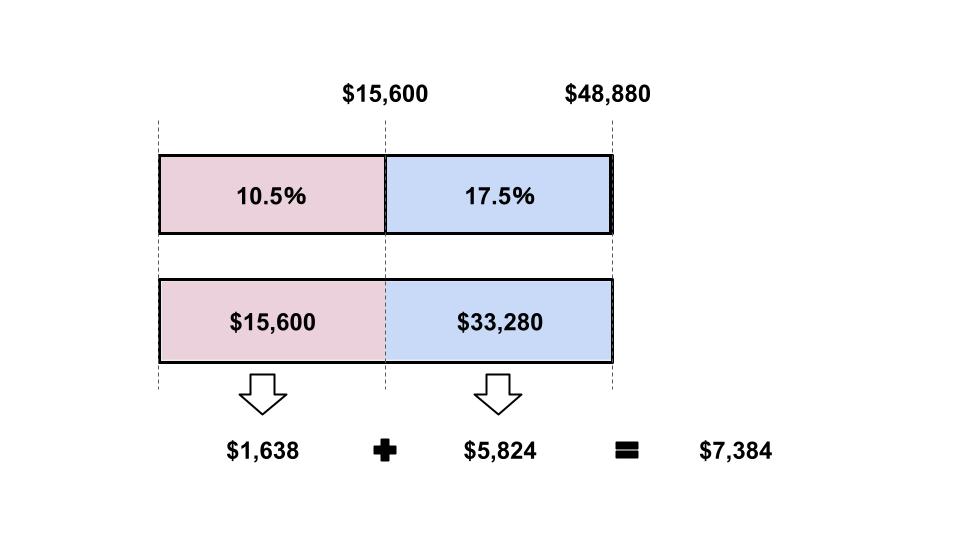

額面所得

$23.50 × 40h × 52週 = $48,880.00

額面所得は $48,880 となり上の表と照らし合わせると、$15,600までの分に10.5%の税率、$48,880から$15,600を引いた、残りの$33,280に対し17.5%の税率が適用されることになります。

その結果手取り所得は以下のようになります。

手取り所得

ニュージーランドの2025年4月以降の所得税率を適用します。

| 年間所得範囲(NZD) | 税率 | 計算式 | 税額(NZD) |

|---|---|---|---|

| 0 – $15,600 | 10.5% | 15,600 × 10.5% | $1,638 |

| $15,601 – $53,500 | 17.5% | (48,880 – 15,600) × 17.5% | $5,824.00 |

$48,800 ー ($1,638 + $5,824) = $41,338

となり、手取り所得は$41,338 となります。日本円に換算すると、およそ360万円($1=88円換算)となります。

日本の平均所得は国税庁によると、458万円(税引き前)でこの場合の手取り収入は320~370万円となるので、日本の平均所得とほぼ変わらないと言えるでしょう。

今回の計算は最低賃金をもとに計算しましたが、実際の賃金は$25以上なことが多く、また、年次休暇や祝日手当もあるので、実際にはこちらの例より多くの所得を得られることが期待されます。

タックスコードの重要性と正しい選び方

ニュージーランドにはタックスコードというものがあり、これは所得税が適切に計算されるための識別コードです。

間違ったタックスコードを設定すると、過剰な税金を取られる可能性があります。

代表的なタックスコード

- M(メインジョブ):メインの給与所得先

- M SL(メインジョブ+学生ローン):上のMに加え、返済する学生ローンがある場合

- S(セカンドジョブ):2つ目の仕事に対するコードで総収入が $15,601〜$53,500の場合に使用

セカンドジョブを持つ場合の税金の注意点

ニュージーランドでは、セカンドジョブの所得には異なる税率が適用されるため、注意が必要です。

2024年7月31日以降、以下の税率が適用されます。

また税率はセカンドジョブの所得額ではなく、年間の所得合計に依存します。

| 年間所得合計(NZD) | セカンドジョブのタックスコード | 税率(ACC税引き前) |

| 0〜15,600ドル | SB | 10.5% |

| 15,601〜53,500ドル | S | 17.5% |

| 53,501〜78,100ドル | SH | 30% |

| 78,101〜180,000ドル | ST | 33% |

| 180,001ドル以上 | SA | 39% |

掛け持ちすると税金が高くなるって本当?

結論から言うと、「収入が増えると税率が上がる=税金も増える」のは本当です。

ただし、掛け持ちだから高くなるわけではなく、年収が高くなるほど段階的に税率が上がる仕組みなのです。

上で述べた通り、セカンドジョブのタックスコードは、『総所得』に依存します。そのため、メインの仕事+掛け持ちの収入の総額が、ニュージーランドの税年度(4月〜3月)の間に$53,501を超えた場合にセカンドジョブに対する税率が30%に引き上げられます。

とはいっても、ほとんどのワーホリの方は税年度丸一年働くことも少なく、この$53,501を超えるのはそこまで容易ではないので、心配は実際いらないかもしれません。

総収入が$53,501未満の場合はセカンドジョブにかかる税金はメインジョブと同じになるので、結果的に損をすることはありません。

ただ、場合によっては毎給料においてPAYEで引かれる金額が、メインジョブより高い割合になり、手取りが低くなることがあります。

しかし、正しいタックスコードを使っていればタックスリターンによって払い過ぎた税金は返ってくるので、心配いりません。

来る時期をずらすことで節税に

ニュージーランドの税年度は 毎年4月1日から翌年3月31日まで です。この期間に稼いだ金額が「その年の年収」として計算されます。

例えばワーホリで10月1日に働き始めた場合、

- 1年目は「10月1日〜翌年3月31日まで」の収入

- 2年目は「4月1日〜9月30日まで」の収入

というふうに分かれてカウントされます。

その結果、収入が2つの年度に分散されるため、セカンドジョブをしていても 1つの年度で大きな基準額($53,501)を超えにくくなる というメリットがあります。

掛け持ちで税率30%になるには?現実的なスケジュール例

上記でも述べたとおり、ニュージーランドでは、年収の合計が$53,501以上になると、セカンドジョブに対し30%の所得税がかかります(2024年4月改定後の基準)。

年収$53,501を超える目安(最低賃金で働いた場合)

・時給:$23.50(最低賃金)

・年間労働時間:2,277時間以上

($23.50 × 2,276時間 = $53,486)

このように最低賃金で年間で2,277時間以上働くと、年収が$53,501超える可能性が高くなります。

これは1年間を52週としたとき週あたり43時間強となります。

税率30%になるケース(最低賃金.50の場合)

例①:週6日・1日8〜10時間勤務(メイン+セカンド合計)

- メイン:週5日 × 8時間 = 40時間

- セカンド:週1日 × 10時間 = 10時間

- 合計:週50時間 × 52週 = 2,600時間

- 年収:$61,100

→ 30%の税率が適用される($53,501超えた部分)

例②:週5日 × 8時間(メイン)+ 週2日 × 6時間(セカンド)

- メイン:40時間

- セカンド:12時間

- 合計:52時間 × 52週 = 2,704時間

- 年収:$63,544

→ 年収>$53,501となり30%の税率ゾーンに突入

税率30%にならないケース

週3日 × 8時間(メイン) + 週2日 × 8時間(セカンド)

- メイン:24時間

- セカンド:16時間

- 合計:40時間 × 52週 = 2,080時間

- 年収:$48,800

→ 年収53,501未満なので最大17.5%の税率

セカンドジョブにかかる税率を抑える方法

- 可能であれば税年度の途中で渡航し、総所得を2年にまたいで分割する

- 年間の総所得が$53,501を超えないように調整する

セカンドジョブ税率シミュレーター

こちらの税率の計算シュミレーターに、時給・勤務時間・税年度間の労働日数(例:9月〜3月まで8ヶ月働く → 約240日)を入力することで、セカンドジョブの税率が割高になるか計算できます。

メインジョブ

セカンドジョブ

ニュージーランドの消費税(GST)とは?日本との違い

ニュージーランドのGSTの仕組み

- 現在の税率は15%

- 商品・サービスの価格には税込価格(インクルーシブ)が表示されることが多い

- 一部の商品(生鮮食品など)も課税対象

日本の消費税との違い

日本の消費税は10%(軽減税率8%)ですが、ニュージーランドには軽減税率の制度がありません。基本的にすべての商品・サービスに15%のGSTが適用されます。

まとめ

ニュージーランドの税制はシンプルですが、日本と異なる点が多いため、事前に知識を身につけることが大切です。特にタックスコードの設定やタックスリターンの手続きを正しく行い、不要な税金を支払わないようにしましょう。

Comments